Een kind met een handicap telt voor twee kinderen. Het terugbetaalbaar belastingkrediet voor kinderen ten laste is vrijgesteld bij de berekening van de bestaansmiddelen voor het (equivalent) leefloon. Kinderen zijn maar ten laste op de loonbrief bij één van beide ouders, sinds een aantal jaar kan gekozen worden tussen de man of de vrouw, vroeger was het automatisch de man.

Om fiscaal ten laste te zijn, moet een zoon of dochter aan bepaalde voorwaarden voldoen. Zo moet je kind deel uitmaken van het gezin. Hij of zij moet met andere woorden bij jou wonen.

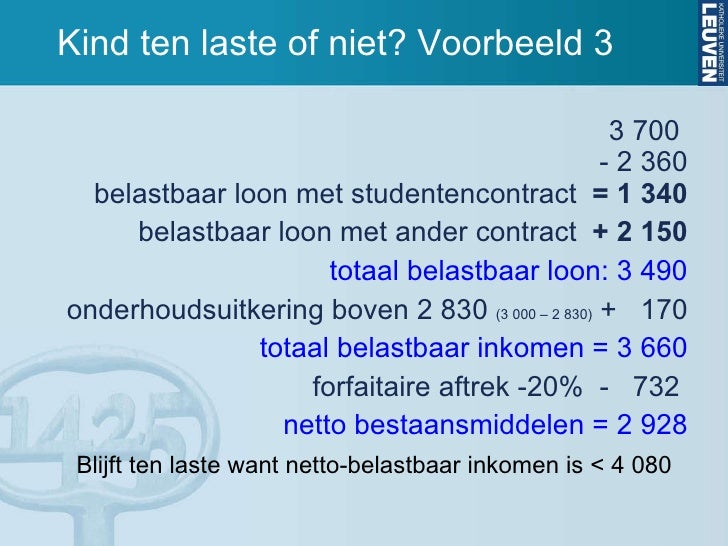

De tweede voorwaarde is dat de zogenaamde bestaansmiddelen van je kind een bepaalde grens niet mogen overschrijden. Heel dikwijls komt tijdens een bemiddeling de vraag naar boven wat nu precies het belastingvoordeel is voor kinderen ten laste. Jan en ik gaan over twee weken een cursus geven over onderhoudsgelden aan collega bemiddelaars.

Wil jij je nettoloon berekenen, dan kan je dat doen via onze bruto-nettocalculator. In de bruto-nettocalculator wordt het inkomen van de partner gevraagd. Je loon is de financiële vergoeding die je ontvangt van je werkgever in ruil voor je geleverde prestaties. Op je loonbriefje staat echter altijd een bruto- en een nettoloon.

Indien u uw kinderen ten laste heeft, heeft u recht op een belastingvoordeel in de vorm van een verhoging van de belastingvrije som. In principe kan dat voordeel enkel worden toegekend aan de ouder bij wie de kinderen hun fiscale woonplaats hebben. Contextual translation of kinderen fiscaal ten laste into English.

Hoewel de definitie van een kind ten laste kan variëren, is het meestal verwijst naar een kind onder de jaar die onder de wettelijke zorg van een volwassene ouder of verzorger. Per kind dat iemand ten laste heeft, wordt die belastingvrije som verhoogd. Voor het eerste kind met 1. Vermindering kadastraal inkomen kind ten laste Artikel 1In zaken betreffende de toepassing van de wettelijke bepalingen inzake faillissement, surséance van betaling en schuldsaneringsregeling natuurlijke personen is mede bevoegd de rechtbank waaruit de rechter-commissaris is benoemd of, indien in geval van surséance geen rechter.

Als ik mijn zoontje ten laste zou nemen van mezelf dan zou ik geen bedrijfsvoorheffing moeten betalen. Kan ik mijn kind ten laste nemen enkel voor het ziekenfonds of moet er dan een hele procedure gebeuren omdat mijn kind ook ten laste zou moeten staan van mij ten opzichte van de belastingen? Geen kinderen ten laste tot 7. Drie kinderen ten laste 8. Vier kinderen ten laste 14.

Meer dan vier kinderen ten laste 14. De voorbije jaren had ik ons kind ten laste , wat mij een verminderde bedrijfsvoorheffing opleverde en dus ook een hoger nettoloon. We zijn nu bezig met de verdeling, zowel van goederen als van financiën.

Eén van de zaken waar we nog niet uit zijn, is het verschil in loon dat ik kreeg met één kind ten laste. Dit gegeven geeft immers duidelijk aan waar de kinderen hun hoofdverblijfplaats hebben. Eénduidig en niet voor interpretatie of discussie vatbaar.

Ouders die tegen het advies in toch willen dat de kinderen bij ouder A gedomicilieerd zijn en bij ouder B fiscaal ten laste , kunnen dat trachten aan te tonen met alle middelen van bewijs. Het vierde en vijfde lid van artikel 426b zijn van toepassing. Dutch term or phrase: geen kind ten laste zijn. Om ingeschreven te kunnen worden op de wachtlijst van de kandidaat-huurders moet minstens één van de gezinsleden (die geen kind ten laste is), ingeschreven zijn in het bevolkings- of.

Alvast bedankt voor uw uitleg. De hoogte van die toeslag wordt bepaald zonder rekening te houden met eventuele andere kinderen in het gezin en wordt vervolgens gehalveerd. Dat wil zeggen dat het kind onder hetzelfde dak moet leven als die ouder. Fiscale voordelen voor kinderen ten laste Belastingplichtigen wiens huishouden is samengesteld uit één of meer kinderen ten laste, genieten van een niet te verwaarlozen belastingvoordeel. Hun belastingvrije som wordt immers verhoog waardoor zij minder personenbelasting dienen te betalen.

Dit verschil is het voordeel op de kinderen ten laste. Bij fiscaal co-ouderschap is het berekende voordeel, het fiscale voordeel per ouder. Alle bedragen zijn per jaar. Vroeger was het veel makkelijker om het verschillend zijn van domicilie en fiscaal ten laste , te verdedigen en te doen aanvaarden.

Thans is het eenvoudigst te bewijzen met het wettelijk adres van de kinderen, de domicilie dus. Bijvoorbeeld een tante die u, na het overlijden van uw ouders, tijdens uw jeugd ten laste heeft genomen. Personen die niet in deze lijst voorkomen, kunnen in geen geval als fiscaal ten laste worden beschouwd.

Of een van de ouders heeft het kind fiscaal ten laste en het belastingvoordeel door kind fiscaal ten laste wordt verdeeld (fiscaal co-ouderschap, waardoor het belastingvoordeel door het betalen van onderhoudsgeld vervalt). Ik heb gisteren gezien , ik ken morgen! Het kind is voor een volledig jaar ten laste van één ouder.

Mijn kinderen zijn nu zelf aan het werk of hebben het ouderlijk huis verlaten. Welke financiële gevolgen heeft dat voor mij?

Geen opmerkingen:

Een reactie posten

Opmerking: Alleen leden van deze blog kunnen een reactie posten.